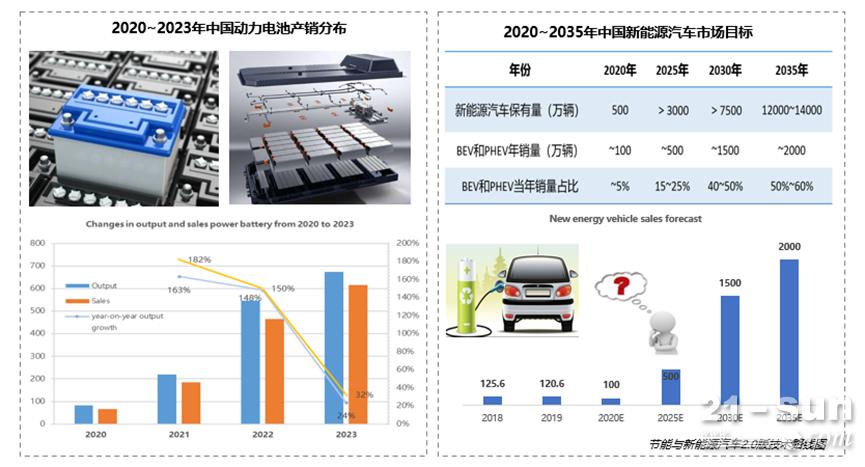

一、新能源车和动力电池跟踪

1.1 国内:领跑全球

国内新能源汽车产销量及渗透率:根据中国汽车工业协会数据,2021 年 12 月新能源汽车销量为 49.8 万辆, 同比增长 113.9%。其中纯电动汽车产销分别完成 41.6 万辆,同比增长 120.5%;插电式混合动力汽车销量为 8.2 万辆,同比增长 120.5%。新能源汽车渗透率 19.1%,其中,新能源乘用车国内零售渗透率为 22.6%。

2021 年全年,国内新能源汽车销量为 352.1 万辆,同比增长 157.5%,其中,纯电动汽车销量为 273.4 万辆, 同比增长 173.5%;插电式混合动力汽车销量为 60 万辆,同比增长 143.2%。新能源汽车渗透率 13.4%,同比提升 8pct,新能源乘用车国内零售渗透率为 14.8%,同比提升 8pct。

动力电池产量:2021 年 12 月,我国动力电池产量为 31.6GWh,同比增长 109.0%。2021 年 1-12 月,我国 动力电池产量累计 219.7GWh,同比增长 163.4%。

动力电池装机量:2021 年 12 月,我国动力电池装机量 26.2GWh,同比增长 102.4%。2021 年 1-12 月,我 国动力电池装机量累计 154.5GWh,同比增长 142.8%。

动力电池分企业装机量:2021 年 12 月,国内动力电池装机量前五名分别为宁德时代、比亚迪、中创新航、 国轩高科、LG 新能源,装机量分别为 14.58、3.73、1.55、1.42、0.89GWh,分别占比 55.6%、14.2%、5.9%、 5.4%、3.4%。2021 年 1-12 月国内动力电池装机量前五名分别为宁德时代、比亚迪、中创新航、国轩高科、LG 新能源,装机量分别为 80.51、25.06、9.05、8.02、6.25GWh,分别占比 52.1%、16.2%、5.9%、5.2%、4.0%。

1.2 全球:电动化趋势不可挡

从全球新能源汽车销量来看:根据 INSIDE EVs 数据,全球 2021 年 11 月新能源乘用车注册量为 72 万辆, 同比增长 72%,创下月度新高,渗透率达到 11.5%。其中,纯电动约 52 万辆,渗透率达到 8.1%;插电混动约 20 万辆,渗透率为 3.4%。2021 年 1-11 月,全球新能源乘用车销量超过 557 万辆,渗透率提升至 8.1%。

动力电池装机量:根据 SNE Research 数据显示,2021 年 11 月,宁德时代、LG、比亚迪、松下、SK On 动 力电池装机量分别为 12.1、5.5、3.6、2.9、1.9GWh,市占率分别为 36.7%、16.7%、10.9%、8.8%、5.8%,分别同比增长 140.3%、34.1%、138.3%、15.7%、108.8%。2021 年 1-11 月,宁德时代、LG、松下、比亚迪、SK On动力电池装机量分别为 79.8、51.5、31.3、22.5、14.6GWh,市占率分别为 31.8%、20.5%、12.5%、9.0%、5.8%, 分别同比增长 180.1%、90.0%、36.5%、192.1%、119.3%。

二、电池厂扩产规划跟踪

2.1 宁德时代扩产跟踪:2025 年预计 836GWh

2021 年 12 月 30日,宁德时代公告,拟通过全资子公司四川时代新能源科技有限公司在四川省宜宾市三江 新区内投资建设动力电池宜宾制造基地七至十期项目,项目总投资不超过人民币 240 亿元。根据我们统计 2025 年宁德时代(含合资)动力电池规划投资规模约 836GWh。

2.2 蜂巢能源扩产跟踪:2025 年预计 600GWh

2021 年 12 月 8 日,蜂巢能源举办第二届电池日发布会,会上发布了面向 2025 年的“领蜂 600”战略及四 大支撑战略,宣布公司 2025 年占据全球 25%的市场份额,挑战 600GWh 全球产能的目标(此前消息为超过 200GWh)。同时在产品方面推出系列短刀电池新品类,未来将推行电动全域短刀化。

2.3 中创新航扩产跟踪:2025 年预计 500GWh

2021 年 12 月 29 日,证监会披露已接收中创新航科技股份有限公司的《境外首次公开发行股份(包括普通 股、优先股等各类股票及股票的派生形式)审批》材料,中创新航将正式启动赴港 IPO。未来资本金的注入将 助力其 2025 年 500GWh,2030 年 1000GWh 的扩张规划。

2.4 LG 扩产跟踪:2025 年预计 430GWh

2021 年 11 月 30 日,韩国交易所表示 LG 新能源(LG Energy Solution)IPO 已获得初步批准,或于 2022 年 1 月底挂牌上市。IPO 筹集高达 108 亿美元的资金,以支撑其 2025 年 430GWh 的规划产能。

三、锂电设备动态跟踪

3.1 锂电设备中标跟踪

头部电池企业大规模扩产项目落地,拉动锂电设备需求增长。2021 年,锂电生产设备招投标项目放量明显, 业内相关锂电设备企业新增订单创历史新高。根据已披露的招投标情况,截至 2022 年 1 月,国内主要电池企业 设备企业公告订单中标金额超过 200 亿元。随着电池厂商持续扩产,设备订单将进一步放量。

3.2 设备发展趋势分析

从锂电设备整体发展趋势来看:①产线一体化程度提升,对设备智能化和数字化的要求越来越高;②设备 效率和设备稳定性提升,设备的生命周期增长、可延展性提升;③设备元器件进一步国产化,设备价格进一步 降低。

从具体设备参数上来看:预计未来前中段主要设备规格和效率基本都有很大的提升,例如涂布宽幅从以前 的 1-1.2 米增加到 1.5-1.8 米,卷绕速度从 12-16ppm 增长到 25-32ppm,叠片速度从 0.25s/pcs 缩短到 0.125s/pcs, 整线产能从 2GWh 提升至 4GWh。

3.3 跟踪叠片、串联化成、4680 圆柱等工艺变革

3.3.1 叠片设备趋势更新

叠片工艺具备优势,叠片机为关键设备。卷绕/叠片工艺是锂电池生产中电芯组装工序的重要一环,其设备 价值量约占整线设备的 13%,是锂电生产中段工序的核心设备。相比较而言,在软包、方形电池生产过程中, 采用叠片技术能有效提升锂电池的能量密度、循环寿命和安全性,同时降低内阻,更好地满足动力电池的终端 产品需求。但叠片工艺主要面临效率低、工艺复杂、对齐度差、良品率低等问题。

国产叠片机不断完善和迭代,性能持续提升。当前,叠片工艺主要应用于软包电池,以 LG 为代表的传统 消费电子龙头企业在叠片机以及卷叠一体机方面具备领先地位。部分国内头部电池生产企业如比亚迪、蜂巢能 源、中创新航等均开始在方形电池生产中采用叠片设备。下游电池厂工艺更换趋势倒逼设备企业针对叠片工艺 痛点,积极寻求叠片设备技术突破。2020 年 Q4 以来,中段设备布局企业如先导智能、科瑞技术、赢合科技、 利元亨等从不同路线相继推出叠片设备迭代产品。

3.3.2 串联化成趋势更新

串联化成具备成本优势,渗透率将持续提升。化成是锂电池生产后处理阶段的核心工序,其过程中形成的 SEI 膜对锂电池容量、寿命、一致性等关键性能有至关重要的影响。化成工序本质上是对电芯进行充放电,过 程中的电压、电流控制能力反映化成设备的竞争力。目前,业内较为成熟的化成技术采用并联模式,在恒压条 件下对电压进行精确控制,精度相对容易把握。串联路线则放弃了对电压的精确控制,改为恒流充放电。相对 于并联,串联可以实现:①功率输出范围内充、放电效率提高 15%~30%;②线缆数量少,成本降低,布局方 便。因此,串联可以帮助客户降本增效。

我们认为,在电池厂商降本压力之下,串联化成技术后续渗透率有望进一步提升。

3.3.3 4680 大圆柱趋势更新

电池企业加快布局大圆柱,大圆柱或对小圆柱实现大规模替代。2020 年 9 月,特斯拉发布 4680 电池,4680 相对于传统圆柱最重要的特点是内部结构采用了无极耳设计,电芯容量是小圆柱电池的五倍,能够提高相应车 型 16%的续航里程,充放电效率比小圆柱电池提升 6 倍。

特斯拉 4680 进展跟踪(引用自知乎自媒体朱玉龙):

配合特斯拉生产 4680 的自供工厂一共有 4 座:

美国加州(4680 电芯的开发基地):特斯拉研制和尝试的首条线。

德国柏林:规划配合德国的工厂产能,产能估计 20GWh 以上,实际在 2022 年 Q2 以后开始释放产能。(报告来源:未来智库)

美国德州工厂:产能估计 60GWh,设备开始进入产线,预计 2022 年 Q2 开始尝试生产。

待定工厂。

松下 4680 进展跟踪:

2021 年 10 月,松下电池事业部 CEO Kazuo Tadanobu 透露,松下计划于 2022 年 3 月在日本工厂开始 测试新电池的生产。

2021 年 11 月,松下电池事业部 CEO Kazuo Tadanobu 透露,在产品开发方面,4680 技术目标已经基本 实现,将进行大规模生产试验。

比克 4680 进展跟踪:

2019 年,比克开始大尺寸圆柱电池研发。

2021 年 3 月,比克在国内首发了全极耳 4680 大圆柱电池

2021 年 12 月 21 日,比克电池首席科学家林建博士在高工锂电年会表示,比克电池 46X0 系列大圆柱 电池覆盖 80mm 至 120mm,能量密度达到 270WH/kg,其中 4680 大圆柱电池预计 2022 年规模量产。

亿纬锂能 4680 跟踪:

2021 年 9 月,在“两轮电动车锂电技术与突破”论坛上,亿纬锂能郑为工,发表了题为“大圆柱磷酸 铁锂电池在电动两轮车上的应用”的主题演讲,亿纬锂能将为两轮车提供全极耳大圆柱磷酸铁锂电池。

2021 年 11 月 5 日,在荆门动力储能电池产业园开工仪式上,亿纬锂能董事长刘金成表示:“将在荆门 建设的大圆柱电池项目,可能是全世界范围内最先量产的 4680 和 4695 电池的生产基地。

四、如何预期国内锂电产能?

4.1 欧美锂电池产能或存在短缺

4.1.1 欧美锂电池需求:2025 年中性假设下 827GWh

4.1.1.1 动力电池需求:2025 年中性假设下 747GWh

假设(中性):

① 2022-2025 年欧洲汽车销量每年增长 2%,新能源汽车 2025 年渗透率达到 30%,单车带电量从 2021 年 的 60kWh 提升到 2025 年的 68kWh。

② 2022-2025 年美国汽车总销量每年增长 2%,新能源汽车 2025 年渗透率达到 25%,单车带电量从 2021 年的 60kWh 提升到 68kWh。

结论:欧洲、美国 2025 年动力电池装机量需求分别为 410、337GWh,合计 747GWh。

欧洲动力电池装机量敏感性分析:

① 悲观假设下:若 2025 年欧洲新能源车渗透率达到 30%,EV 乘用车单车带电量达到 60kWh,那么对应 动力电池装机量为 327GWh。

② 中性假设下:若 2025 年欧洲新能源车渗透率达到 35%,EV 乘用车单车带电量达到 65kWh,那么对应 动力电池装机量为 410GWh。

③ 乐观假设下:若 2025 年欧洲新能源车渗透率达到 40%,EV 乘用车单车带电量达到 70kWh,那么对应 动力电池装机量为 502GWh。

美国动力电池装机量敏感性分析:

① 悲观假设下:若 2025 年美国新能源车渗透率达到 25%,EV 乘用车单车带电量达到 60kWh,那么对应 动力电池装机量为 260GWh。

② 中性假设下:若 2025 年美国新能源车渗透率达到 30%,EV 乘用车单车带电量达到 65kWh,那么对应 动力电池装机量为 337GWh。

③ 乐观假设下:若 2025 年美国新能源车渗透率达到 35%,EV 乘用车单车带电量达到 70kWh,那么对应 动力电池装机量为 422GWh。

欧美动力电池装机量敏感性测算总结:

① 悲观假设下:587GWh;② 中性假设下:747GWh;③乐观假设下:924GWh。

4.1.1.3 二轮车、电动工具等:2025 年 20GWh

二轮车、电动工具等产品在欧美本土生产较少,大部分依赖进口,我们预估这几款产品 2025 年在本土区域 对电池的需求约 20GWh。

4.1.1.4 锂电池需求总结:2025 年中性假设下为 827GWh

总结以上计算,悲观、中性、乐观假设下 2025 年欧美锂电需求分别为 667GWh、827GWh、1004GWh。

4.1.2 欧美锂电池产能判断:2025 年 547GWh

2025 年欧美锂电池产能判断:根据 Benchmark Mineral Intelligence 预测,2025 年欧洲、美国本土锂电池产 能分别为 323GWh、224GWh,合计 547GWh。

4.1.3 欧美电池装机缺口判断:2025 年中性假设下为 389GWh

假设欧美本土电池厂产能利用率为 80%,那么可覆盖装机量为 437GWh,明显存在产能缺口。根据我们上 文测算:

① 悲观假设下:欧美 2025 年锂电池装机需求为 667GWh,则有 229GWh 的装机缺口需要依赖进口;

② 中性假设下:欧美 2025 年锂电池装机需求为 827GWh,则有 389GWh 的装机缺口需要依赖进口;

③ 乐观假设下:欧美 2025 年锂电池装机需求为 1004GWh,则有 566GWh 的装机缺口需要依赖进口。(报告来源:未来智库)

4.2 国内锂电池产能判断

4.2.1 国内锂电池需求预测:2025 年中性假设下 750GWh

4.2.1.1 动力电池:2025 年中性假设下 645GWh

假设(中性):

① 乘用车销量 2021 年同比增长 10%,2022-2025 年每年同比增长 3%。新能源乘用车渗透率从 2021 年的 13.8%,提升至 2025 年的 40.8%,其中 EV 乘用车渗透率从 2021 年 82%,提升至 2025 年的 90%;EV 乘用车单 车带电量从 2021 年的 50kWh 提升到 2025 年的 62kWh;PHEV 乘用车单车带电量维持不变。

② 商用车销量2021年同比下滑5%,2022-2025年每年同比增长3%。新能源商用车渗透率从2021年的3.2%, 提升 2025 年的 9.2%。新能源商用车中,增长主要来自于 EV 专用车,EV 客车和 PHEV 客车维持小幅增长趋势;EV 专用车的单车带电量从 2021 年的 70kWh 提升到 2025 年的 90kWh。

结论:中性假设下,中国 2025 年动力电池装机量需求为 645GWh。

针对国内新能源汽车渗透率和单车带电量做敏感性测算:

① 悲观假设下:若 2025 年新能源车渗透率达到 35.8%,EV 乘用车单车带电量达到 58kWh,那么对应动力 电池装机量为 541GWh。

② 中性假设下:若 2025 年新能源车渗透率达到 40.8%,EV 乘用车单车带电量达到 62kWh,那么对应动力 电池装机量为 645GWh。

③ 乐观假设下:若 2025 年新能源车渗透率达到 45.8%,EV 乘用车单车带电量达到 66kWh,那么对应动力 电池装机量为 759GWh。

4.2.1.2 储能:2025 年 35GWh

假设:根据 CNESA 保守预测 2021-2025 年国内储能装机量年均增速 CAGR57.4%,2025 累计装机达到 35.52GW。2025 年前不出现颠覆性技术,锂/钠离子电池在电化学储能中占比提升至 2025 年的 95%。

结论:预计 2025 年国内储能新增装机为 35GWh。

4.2.1.3 二轮车、电动手工具等:2025 年 70GWh

我们预估二轮车 2025 年对电池的需求在 30GWh,电动手工具 30GWh,其他 10GWh,合计 70GWh。

4.2.1.4 锂电池需求总结:2025 年中性假设下 750GWh

总结以上计算,悲观、中性、乐观假设下 2025 年我国锂电池需求分别为 646GWh、750GWh、864GWh。

4.2.2 主要锂电池企业在国内产能规划:2025 年超过 3072GWh

主要锂电池企业 2025 年在国内的产能扩张规划(包含合资):宁德 822GWh、蜂巢 550 GWh、中创新航 500 GWh、比亚迪 425 GWh、亿纬锂能 250 GWh、国轩 300 GWh、孚能 100 GWh、欣旺达 100 GWh、LG(南京) 110 GWh,共计 3072GWh。

为什么头部企业加码产能扩张?

① 跑马圈地。新能源汽车渗透加速提升,动力电池供需偏紧,各家企业都在跑马圈地,想抢占更多的增量 市场,背后比拼的是快速投产能力。

② 立足于国内,供应全球。国内企业若去欧美建厂,存在投资成本高,政策风险高,产业链配套不完善等 问题。与其出海,倒不如立足国内,供应全球。因此,企业在做产能规划时会为出口市场留有产能余量。

如何评价自下而上的产能规划?

我们认为 2025 年国内超过 3072GWh 的产能规划比较乐观。根据上文测算,在乐观情况下,中美欧 2025 年锂电池需求合计为 1822GWh,低于该规划。另外,从政策角度来说,《锂离子电池行业规范条件(2021 年本)》, 对于一些新产能扩张的电池参数指标做出了提升,同时维持企业申报时上一年实际产量不低于同年实际产能的 50%的指标。因此,该政策或作为锚来调节行业的供需关系,防止企业过渡超前投资。因此,2025 年国内真正 落实的产能或许要在该规划的基础上打一定折扣。

4.2.3 从需求角度判断锂电池合意产能

我们认为 2025 年国内锂电池需求叠加欧美装机缺口,将构成国内锂电池的合意产能。

① 悲观假设下:2025 年国内装机需求为 646GWh,欧美装机缺口为 229GWh,假设产能利用率为 60%, 对应合意产能为 1459GWh;

② 中性假设下:2025 年国内装机需求为 750GWh,欧美装机缺口为 389GWh,假设产能利用率为 60%, 对应合意产能为 1899GWh;

③ 乐观假设下:2025 年国内装机需求为 864GWh,欧美装机缺口为 566GWh,假设产能利用率为 60%, 对应合意产能为 2384GWh。

另外:必须要强调我们目前的测算具有局限性,暂时未考虑东南亚、澳洲、南美小众市场的需求,这些细分市 场其电动化突破将带动我们测算结果的整体上修。

五、锂电设备需求预期

截止 2021 年底,国内锂电池的有效产能约 250GWh,因此,我们测算在悲观、中性、乐观测算下,2022-2025 年国内锂电设备需求分别为 2134GWh、1649GWh、1209GWh。

另外,随着国产锂电设备竞争力的增强,我们看到了设备的出海逻辑,带来增量需求。我们看到国产锂电 设备开始打入日韩、欧美动力电池企业供应链,比如杭可科技在 LG、SK 的后道设备中占有重要份额,先导智 能进入 LG、Northvolt、ACC 等。我们认为 2023 年及以后,欧美电池企业产能扩充加速,有望更大规模采购国 产设备,存在出海逻辑的企业,可以获得更好的成长性。

免责声明:本网站内容来自作者投稿或互联网转载,目的在于传递更多信息,不代表本网赞同其观点或证实其内容的真实性。文章内容及配图如有侵权或对文章观点有异议,请联系我们处理。如转载本网站文章,务必保留本网注明的稿件来源,并自行承担法律责任。联系电话:0535-6792766