1. 总量:估值已至阶段性底部,成长仍将继续

1.1 复盘 2023:估值跌至阶段性底部,锂价或至成本线

锂电正在经历高速增长后回调。锂电行业在经历了政策推进、新能源车渗透率提 升、供不应求、原材料价格暴涨、高速扩产后,供给端问题逐渐解决,但电动化进入高渗透率导致需求增速放缓,供需关系出现转换,进而导致行业出现调整。23年锂 电指数下跌 29.0%,下跌已对行业当前面临问题进行了反应。

锂电估值目前已跌至近五年底部水平。估值的调整,已充分反应了行业整体增速放缓背景下,对行业未来的持续增长预期。我们认为从价格、库存两个角度分析,行业估值或已行至阶段性底部:1)核心原材料碳酸锂价格已接近底部。23 年年初至今碳酸锂价格已下跌 82%,目前碳酸锂价格已回落至 21 年初水平,预计 24 年伴随需增长将实现企稳反弹。2)行业去库已基本完成,随着新能源车销量持续增长、储能装机延续高增态势,预计 24H1 将迎来行业企稳反弹。

困扰行业两年的高价原材料问题已大幅缓解。由于年初以来动力电池需求增速放缓,叠加近两年锂电全产业链的大规模扩产集中投放,各环节材料价格出现大幅下降。上游碳酸锂价格 23 年下跌 82%,下游电芯价格下跌超 50%,电池降本提升了新能源车、储能的经济性,加速行业渗透率继续提升。我们认为随着碳酸锂价格接近成本水平、去库进入尾声、需求持续增长,锂电产业链价格有望迎来触底反弹,相关环节盈利能力同步实现提升。

锂价或至成本线,24 年价格有望触底反弹。2021 年以来碳酸锂及氢氧化锂价格持续攀升,并持续至 2022 年底。2023 年初锂电产业链持续去库存,碳酸锂及氢氧化锂价格快速调整,5-7 月小幅上涨, 7-11 月再次探底,当前价位已接近二线碳酸锂厂商生产成本线,下降空间有限,我们认为 2024 年价格反弹将成为主旋律。

1.2 展望 2024:行业拐点降至,新技术与出海加速复苏

锂电板块已经历了成长赛道期、洗牌期,正处于出清末期。我们对锂电板块从重要财务指标进行分析,发现锂电目前仍处于出清阶段:1)盈利指标已收敛。营收、 归母净利润增速、ROE 高点回落,已接近历史中枢水平。2)周期指标指示出清尾声。库存、资本开支已降至历史中枢水平,筹资现金流占营收比高位回落,整体出清已接近尾声,预计 24H1 行业基本面将实现企稳反弹。

从需求端及供给端两个维度分析,我们认为 2024 年以下方向值得重点关注:需求端:将迎来 Beta 修复机会。我们认为需求端机会主要来自三个方面:1)库 存风险解除,资本开支降速至低位,供需由过剩转为平衡,24 年行业实际装机与出 货匹配度提升,高需求月份累库增加需求弹性;2)最主要需求来源新能源车与储能 仍处于高速增长,国际 COP28 气候大会进一步提升全球绿色目标,新能源渗透率提升 方向不变;3)海外锂电产能建设加速,供应链安全、抵御贸易风险能力增加,海外 产能与客户形成更强粘性,提升远期市场需求。供给端:降本提效新技术提升行业抗通缩能力。锂电池新技术层出不穷,在降本、 提升能量密度、安全性方面已经凸显效果,在行业供给大于需求背景下,新技术带来 材料端价值量提升,体现出较强的抗通缩 Alpha 属性。我们认为新技术可重点关注两 个方向:一是能够降本提效的新材料,如复合铜箔、硅基负极、高镍三元正极材料、 磷酸锰铁锂、LIFSI;二是电池结构体系创新,如 4680 大圆柱电池、固态电池。

2. 需求端:下游景气依旧,出海加速落地

2.1 总需求:动力电池持续增长,储能需求旺盛

动力电池需求高增确定性较强。23 年 1-10月全球新能源汽车销量达 1120 万台, 同比增长 41.0%。1-12 月中国新能源汽车销量 949.5 万辆,同比增长 37.9%,渗透率 达到 31.6%。随着红海局势缓和及欧洲反补贴影响的逐步适应,全球新能源车销量有 望进一步提升,据 BNEF,预计 24-26 年全球新能源汽车销量将达到 1752 万辆/2236 万辆/2655 万辆,在国内外单车量分别为 40kWh/64kWh 左右时,预计 24-26 年动力电 池装机量将达到 750GWh/868GWh/998GWh。

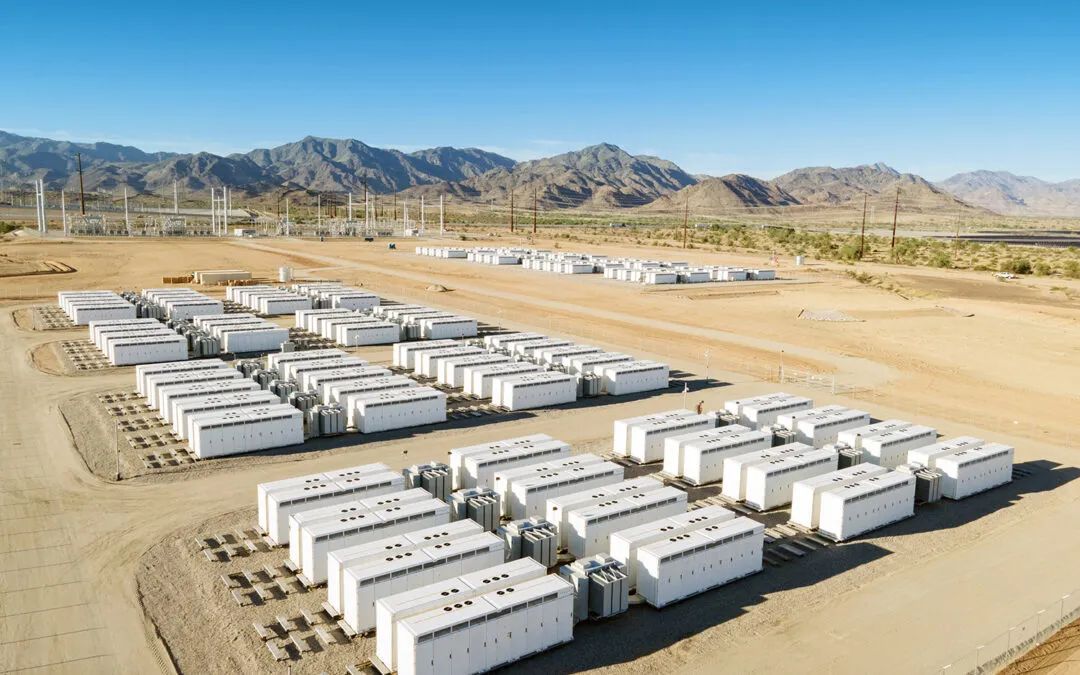

储能电池装机需求旺盛。23 年 1-12 月国内储能新增装机 21.5GW,相当于 2022 年全年装机的 3 倍,11 月储能招中标数据明显复苏,驱动国内储能装机持续高增;1-10 月美国大储装机 4.56GW,同比增长 21%,11 月底美国大储在建项目规模合计达 9.3GW,同比增长 53.3%,有望对 2024 年美国储能装机增速形成较强支撑。展望 2024 年,美国加息节奏有望放缓,储能装机需求持续释放,我们预计 24-26 年全球储能电 池装机量分别为 125GWh/171GWh/207GWh。

预计 2026 年全球锂电出货量达 2411GWh。23 年 1-9 月中国动力电池出货量 445GWh,同比增长 35%;储能电池 1-9 月出货量 127GWh,同比增长 44%。随着上游材 料价格调整结束及去库进入尾声,有望迎来锂电池的快速出货。我们预计 24-26 年全 球锂电池出货量分别为 1631GWh/2065GWh/2411GWh,三年 CAGR 为 23%。

2.2 出海:融入全球电动化,海外建厂成趋势

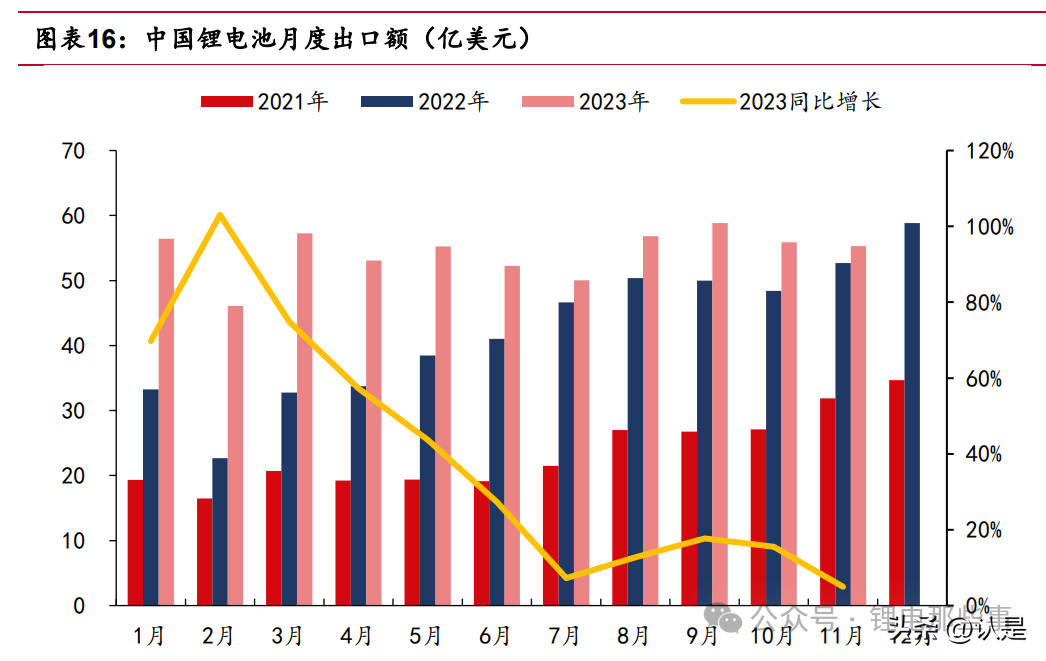

出海打造锂电成长第二曲线。国内新能源车销量渗透率已达 30%,未来增速预期 放缓,而放眼全球,新能源车渗透率仅 16%,海外依然拥有较大上升空间。为了保障 供应链安全,并与下游客户形成更强粘性,出海建厂成为重要趋势,产品与产能共同 出海,我们认为将为锂电继续增长提供强大驱动力。海外需求加速释放。23 年 1-12 月我国动力电池累计销量 616.3GWh,同比增长 32.4%,其中出口量达 127.4GWh,占当月销量 20.7%,同比增长 87.1%。1-11 月我国 锂电池累计出口额为 597.3 亿美元,同比增长 32.7%。在国内目前供需错配的竞争格 局下,随着海外市场新能源车加速渗透并推进产业链本地化,出海业务成为电池企 业的重要增长战略。

海外建厂多地开花。截至 2023 年 11 月,我国锂电企业海外建厂数量达 32 个, 已有 22 个工厂公布了规划产能,总计 552.5GWh,其中欧美地区占比较高,达 65.6%。国轩高科20GWh 德国哥廷根动力电池项目首条产线 2023 年 9 月已投产。在当前上游 原材料成本下行,锂电需求增长趋势下,锂电企业海外订单有望不断增长。

3. 供给端:新材料产业化加速,电池体系全面升级

伴随着电动化渗透率的不断提升,锂电作为新能源车核心零部件,技术也在不断 升级,以适应不断提升的市场需求。我们认为三类新技术升级值得关注:1)快充加速渗透,配套材料体系需相应升级。充电补能速度低于燃油车,是新 能源车最大痛点之一,高压快充可以解决此问题,但锂电材料体系需升级以适应更高 电压,尤其是负极,需采用改性后的人造石墨或是倍率性能更高的硅基材料。2)加速降本以对冲产业链供需失衡。锂电产业链正处于产品价格下降、预期需 求增速放缓的状态,能够降本的新材料可保证盈利能力的稳定,甚至产生溢价。我们 认为复合铜箔通过材料体系、制造方式的变化,可以大幅降低金属材料成本、重量, 并显著提升安全性,测试导入生产线已取得很大进展,是非常值得关注的新材料。3)体系升级提升安全性、续航天花板。新能源车锂电池安全性、续航里程不足 是两大显著痛点,通过材料和体系升级可以大幅优化。我们认为材料端磷酸锰铁锂正 极、高镍三元、新型锂电解质 LiFSI,以及体系端大圆柱 4680、固态电池,能够显著 提升能量密度,并且实现安全性升级。

3.1 复合铜箔:已实现 0 到 1,规模化量产在即

复合铜箔可大幅提高锂电池安全性。复合铜箔具有安全性更高、能量密度更高、 成本更低的优势,是传统铜箔的优化升级。因为采用高分子基材作为中间层,具有不 易断裂,可规避内短路风险,循环寿命长,膨胀率更低,表面更均匀等优势,可将锂 电池寿命提升 5%以上。使用复合铜箔可大幅降低铜箔原材料成本,提升电池能量密度。传统铜箔铜成 本占铜箔总成本约 84%,益于高分子基材的低成本,复合铜箔能为电池带来更低的材 料成本。经我们测算,电池容量为 50kWh 前提下,6.5μm 的复合铜箔较目前主流的 6μm 传统铜箔可提升能量密度 9.64%,较目前最为先进的 4.5μm 传统铜箔可提升能 量密度 5.75%。

复合铜箔的测试接近尾声,即将进入产业化应用和量产的新阶段。目前多家厂 商布局复合铜箔,宝明科技在 2022 年 7 月公告计划投资 60 亿元建设复合铜箔,一 期建设目前已陆续量产;公司 2023 年 1 月公告计划投资 62 亿建设马鞍山复合铜箔 项目,规划产能 16 亿平,目前公司已获得部分客户小批量订单。双星星材 2023 年 6 月获得客户首张 PET 复合铜箔订单。

复合铜箔有望开启 467 亿市场新空间。由于复合铜箔在安全性和成本方面显著 优于传统铜箔,并能为动力电池提升能量密度,考虑到产品具备多方面的优势,我们预计复合铜箔在铜箔市场的渗透率将快速提升。经我们测算,2026 年复合铜箔需求 量预计可达 69.3 亿平米,市场空间约 415.9 亿元,三年 CAGR 为 126%。

复合铜箔生产工艺与传统铜箔差异显著。传统铜箔的核心生产设备是生箔机、阴 极辊,复合铜箔是真空磁控溅射设备、电镀设备。典型的复合铜箔工艺流程,需先使 用真空磁控溅射在高分子基材表面制作金属层,再采用水介质电镀的方式将铜层加 厚从而形成复合铜箔。复合铜箔设备企业迎来快速增长。我们认为设备企业将率先受益于复合铜箔的 规模化,主要原因包括:1)前期资本开支主要用途为购置设备,最先实现订单兑现;2)复合铜箔为精细镀膜加工工艺,较传统铜箔挤压工艺,节约了材料成本,但生产 难度更高,设备厂商壁垒和定价权提升。目前主要设备厂商已实现交付生产,订单兑 现正在加速。

3.2 硅基负极:快充时代来临,负极迭代加速

高压快充车型占比快速提升,有望带动锂电新技术新材料的迭代升级。2022 年 起,国内主要车企发布的 800V 以上高压快充车型逐步量产,2023 年满足 3C 以上高 压快充的高端车型密集上市,华为预计 2026 年高压快充车型占比有望达 50%。快充 的普及有望带动锂电正极、负极、电解液材料的迭代升级。

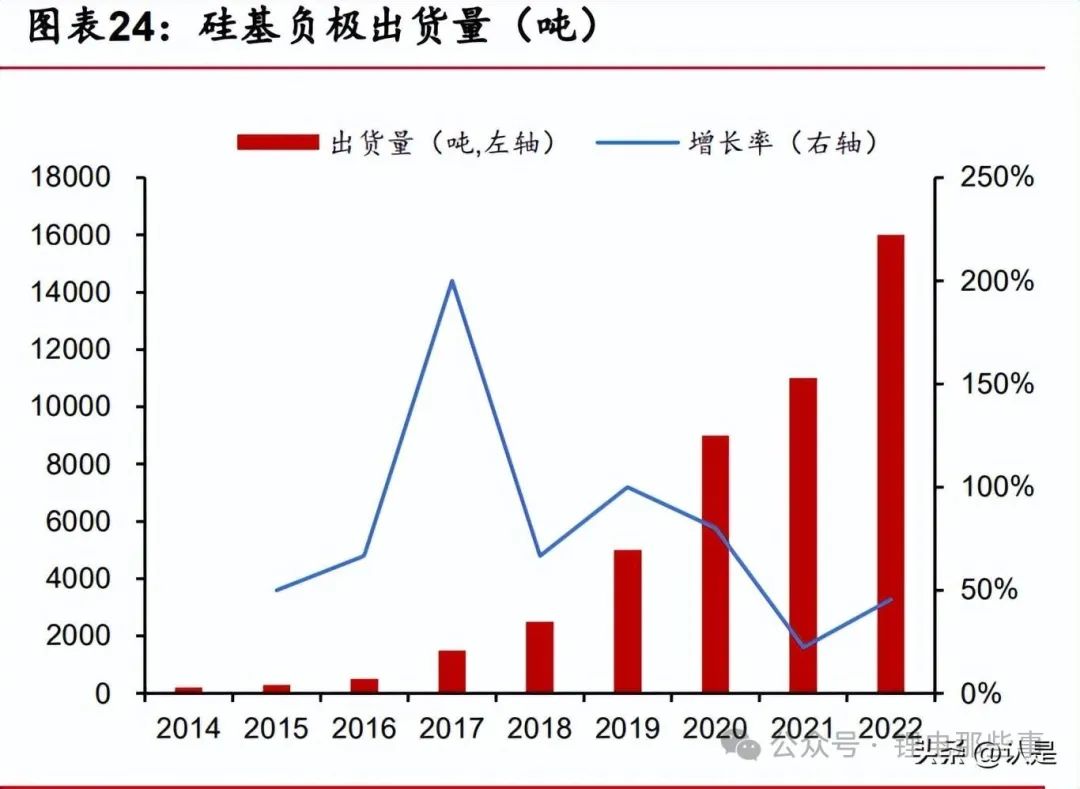

目前快充的瓶颈在于动力电池的负极材料。在充放电过程中,负极会产生浓差极 化和电化学极化,而且随着充电速率增加,极化会进一步加重,从而导致负极材料表 面形成锂镀层和锂结晶,影响动力电池安全及电池寿命。目前能够适应快充的负极材 料技术方向主要有碳包覆、使用硅基负极、二次造粒等。硅基负极是当前产业化前景最好的下一代负极材料。《中国制造 2025》中明确了 动力电池的发展规划,2025 年,电池能量密度达到 400Wh/kg。目前市面上高端石墨 克容量已经可以达到 360-365mAh/g,十分接近石墨材料的理论容量上限 372mAh/g, 很难满足市场上对于更高能量密度电池的需求。而硅材料的常温理论克容量为 3580mAh/g,是石墨的 10 倍左右,是当前产业化前景最好的下一代锂电池负极材料。近年硅基负极出货增长迅速,但绝对值及渗透率较低。据 GGII,2022 年我国硅 基负极出货量 1.7 万吨,同比增长 60%,但仅占据了 1.3%的负极材料市场份额,市场 渗透率仍较低。

硅基负极瓶颈突破,多家车企选择硅基负极。目前贝特瑞和杉杉股份提供的硅基 负极产品,克容量相较石墨材料明显提升,而比表面积、压实密度、首次效率等理化 指标与石墨材料之间的差距也显著缩小。特斯拉早在 2020 年就宣布 4680 电池中使 用硅负极;23 年 4 月和 9 月,宁德时代的硅基麒麟电池已经分别官宣搭载极氪 009 和理想 MEGA;23 年 10 月开始,宝马的 MINI 车型将采用高镍正极+硅基负极的方壳 电芯。

各企业纷纷加码硅基负极产能建设。贝特瑞硅基负极产品早在 19 年就实现了 2000 吨以上的销售规模,5.3 亿元的收入;公司于 22 年 4 月启动了 4 万吨硅基负极 新产能建设。胜华新材、道氏技术和河北坤天新能源等企业跨界进入硅基负极领域, 规划了共 13 万吨的产能。我们认为未来硅基负极将由投资阶段转入生产阶段,终端 渗透率迎来提升,有望保持高景气度。

3.3 新型正极:LMFP 性价比突出,高镍加速装车

磷酸锰铁锂兼具高能量密度及低成本优势,有望迎来放量。相较于磷酸铁锂 (LFP),磷酸锰铁锂(LMFP)将电压从 3.4V 提升至 4.1V,具有较高的能量密度,可 提升新能源汽车的续航里程。锰铁比例 6/4 时能量密度较磷酸铁锂提升 10-15%,为 行业主流配比,锰全替换时提升 21%。磷酸锰铁锂低成本优势突出,介于磷酸铁锂与 三元材料中间。目前磷酸锰铁锂低电导率、高锰比例影响循环寿命等问题已得到改善, 随着技术逐渐成熟,磷酸锰铁锂有望成为磷酸铁锂的下一代升级路线。

正极龙头积极布局磷酸锰铁锂,产业化进程加速。目前已有 10 余家锂电企业布 局磷酸锰铁锂,随着德方纳米,容百科技等龙头企业加速扩产,在建和规划中的磷酸 锰铁锂产能超百万吨。我们认为磷酸锰铁锂凭借着突出的性价比,将占据增量市场 主要份额,出货量将迎来大幅提升。

磷酸锰铁锂陆续装车验证,预计 24 年实现量产。2023 年上半年各车企陆续开始 装车验证,宁德时代 M3P 电池登陆智界 S7、奇瑞星纪元 ES4 款车型;国轩高科磷 酸锰铁锂体系 L600 启晨电池预计 2024 年开始量产。据容百科技,磷酸锰铁锂电池 2025 年在新能源车市场渗透率预计可达 5%-10%,2030 年达 30%以上。

磷酸锰铁锂有望进入户储市场。星恒电源运用独创的 MFO 锰铁氧化物前驱体合 成技术研制的磷酸锰铁锂电池可实现常温 4000 次循环、高温 1400 次循环。相较于 280Ah 磷酸铁锂技术路线,星恒能源联合北工大、北京创能汇通共同研发的高能量长 寿命锰基储能锂离子电池性能有明显提升,并预计 23 年底推出户储领域的磷酸锰铁 锂金砖电池。高镍低钴挑战与机遇并存。三元材料中三元素具有协同作用,其中 Ni2+起到提高 容量的作用;Co3+可以降低锂镍混排,提升材料电子电导率,提升倍率性能;Mn4+可以 降低材料成本,提升结构稳定性和安全性。提高镍占比使得三元材料在相同电压区间 内材料的实际容量上升,但随着镍含量的上升,三元正极材料热稳定性、循环寿命有 所下降。

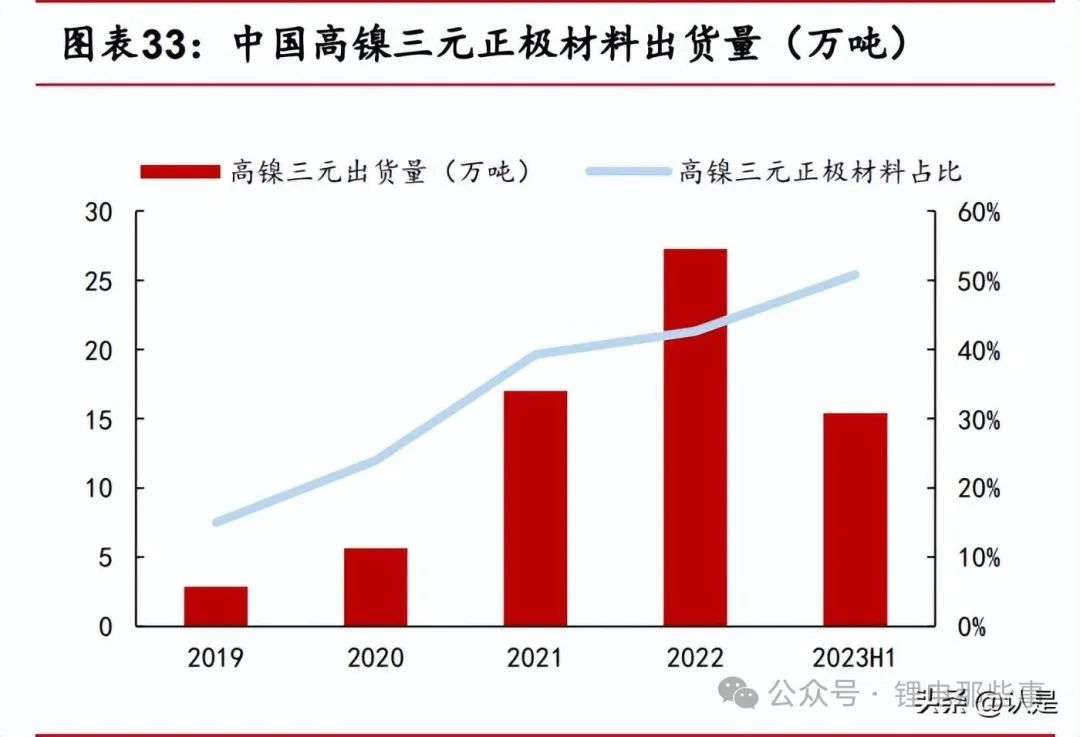

三元正极材料高镍化发展大势所趋,产业化技术壁垒明显。低钴化的高镍三元 正极电池,较磷酸铁锂电池能量密度提升约 50%,在钴资源价格较高,新能源车持续 向高能量密度、高续航里程发展背景下,三元高镍正极材料被众多车企作为实现高续 航里程场景的商业化方案,市占率逐年提升。高镍三元正极材料格局较集中,9 系成为新战场。容百科技、天津巴莫、贝特瑞 的高镍三元正极出货量处于前列,在 2022 年市占率分别为 33%、27%、12%。为进一 步提高电池能量密度及降本,各企业开始向 9 系超高镍三元材料发力。容百科技 9 系 多系列产品已稳定月出货超千吨,覆盖单晶和多晶;当升科技的 Ni92、Ni95、Ni98 等超高镍多元材料已广泛应用于全球高端电动汽车;厦钨新能 Ni9 系三元超高镍材 料通过多家电池客户测试,进入到海外车厂体系认证,已实现百吨级交付。

正极材料厂商加快高镍三元海外产能布局。高镍三元正极材料作为海外高端汽 车电池及 4680 大圆柱电池重要材料,海外产能存在较大市场缺口,各厂商开始发力 海外产能布局,规划年产能共达到 14.5 万吨。我们认为这些产能落地投产将提升海 外高端车型高镍三元正极配置比例,提升整体续航水平和产品力。

高镍三元正极材料与高端车型强强绑定。23 年 4 月上海车展,搭载高镍三元电 池的高端车型共展出 27 辆,电池供应商涵盖宁德时代、中创新航、国轩高科、亿纬 锂能等主流电池企业,其中搭载中创新航高镍三元电池的蔚来 ES6 与 EC7 续航均达 900 公里,具备高续航能力的高端车型已成为高镍三元装车主场。

3.4 LiFSI:新型锂盐主流方向,产能提升迅速

电解液性能主要由锂盐来决定。电解液的作用是在电池的正极和负极之间传导 离子,其品质会影响锂电池的性能、安全以及循环寿命等关键指标。电解液由溶剂、 溶质和添加剂按照一定的比例配制而成,其中锂盐产品(即溶质)决定了电解液的主 要性能参数,并进一步影响电池的安全性及其他性能,因此体系活性更高的高镍三元 体系需要选择与之适配的新型锂盐。

双氟磺酰亚胺锂盐(LiFSI)性能显著优于 LiPF6。相较于 LiPF6,LiFSI 具有更 高的热稳定性、电化学稳定性及电导率,能更好的配合高电压、高镍、高倍率电池, 以应对未来电池发展的高续航、宽工作温度、高安全性等趋势。由于 LIFSI 目前生产 总成本较高,因此 LiFSI 与 LiPF6混合使用方式是当前提升电池性能较优方法。

LiFSI 电导率及循环保持率是最大优点。电导率是衡量电解液离子传导能力的指 标,在锂盐浓度相同时, LiFSI 的电导率明显高于 LiPF6,并且其黏度较低。而在电 池循环放电的实际表现中,使用了 LiFSI 的电池循环前后的阻抗均低于使用 LiPF6 的 电池,进一步印证了 LiFSI 能够为电解液带来更强的离子传导能力。此外,在容量保 持率方面,当锂盐浓度相同时,在不同的循环次数下,使用 LiFSI 电解液的电池容量 保持率高于使用 LiPF6 的电池,具有更好的循环性能。

LIFSI 市占率有望进一步提升。随着 LIFSI 厂家技术水平不断提高、规模效应凸 显,LIFSI 成本将进一步降低,叠加采用 LIFSI 新型锂盐的 4680 大圆柱电池和宁德 时代麒麟电池的量产,LIFSI 的市占率有望进一步提升。主流电解液企业加速布局 LiFSI 产能。截至 2023 年 12 月,我国主要锂盐生产 企业现有双氟磺酰亚胺锂年产能 4.82 万吨,较 2022 年全球 LIFSI 有效产能 1.4 万 吨,增长 244%。预计到 25 年,我国主要企业 LiFSI 年产能将超过 30 万吨。在 LiFSI 需求快速提升以及成本高企的背景下,提前进行相关产能布局的企业,如天赐材料、 多氟多、永太科技、时代思康等,将拥有较强的电解液成本控制能力。

3.5 4680:突破能量密度瓶颈,催生新材料机遇

特斯拉第三代 4680 电芯解决方案发布。特斯拉 4680 采用大圆柱构型,引入无 极耳技术提升功率性能及散热,电极制成工艺采用干电极并引入硅基负极材料。高镍 正极+硅基负极全新体系使得 4680 具有更高的质量能量密度,其单体电芯容量提升 至 30Ah,质量能量密度达到 300Wh/kg。4680 构型平衡降本与体积能量密度。4680 即直径为 46mm、长度为 80mm 的圆柱 型电池。这一尺寸是基于降本和体积能量密度的平衡,相较于上一代,提升电池尺寸 可以降本,但是降本幅度存在边际递减;而如电池尺寸过大则会降低车体空间的利用 率,降低体积能量密度,进而影响整车续航。预计 4680 圆柱电池能量将提升 5 倍、 续航里程提升 16%、功率提升 6 倍。

4680 采用多种新型电池材料。4680 电池通过构建以高镍正极+硅基负极为基本 体系的电芯设计,可以显著提升电池的能量密度,大圆柱的构型对于体积膨胀过高的 硅基负极材料具有天然的体系适配,同时引入高镍正极实现能量密度大幅提升,单壁 碳纳米管及 LiFSI 的引入使得 4680 的快充性能也得到明显提升,4680 的放量将带动 多种新型电池材料的全面革新。

4680 电池带动粘结剂 PVDF 需求快速提升。目前 PVDF 是主流的正极端粘结剂及 隔膜涂覆层产品。4680 电池通过增加隔膜负极侧的 PVDF 涂覆用量的方法来改善负极 极片与隔膜粘结性,减少粉料脱落的问题,提升离子导电性。据联创股份披露,4680 电池中 PVDF 总用量将提升至 8%,远高于传统三元电池 1.5%和磷酸铁锂电池的 3.5%, 因此随着 4680 电池的快速放量,PVDF 的需求量也会得到提升。4680 未来市场需求 2025 年有望超 140GWh。4680 构型电池因其使用高镍硅基体 系,能量密度得到大幅度提升至 300Wh/kg,此前因产品良率较低一致性待改善影响 其量产进度。我们预计,在 2022 年底实现量产后,2023-2025 年经过产能爬坡,2025 年 4680 电池市场需求可达 141GWh。

3.6 固态电池:成熟度大幅提升,半固态率先产业化

固态电池能量密度和安全性高于传统液态锂电池。固态电池采用固态电解质, 固态电解质比电解液拥有更高的能量密度。相同体积情况下,固态电池提供的能量更 多,电池的体积也更小。固态电解质热稳定性好、不易燃、不易爆,能承受碰撞和挤 压极端情况,可抑制锂枝晶的生长,防止电池失效,并能规避传统锂电池电解液易泄 露的风险,安全性更高。

LiTFSI 将成为主流聚合物固态电池电解质。固态电池中固态电解质为核心组件, 主要有聚合物、氧化物与硫化物三种类型,主流为聚合物固态电池。目前量产的聚合 物固态电池中聚合物电解质的材料体系是 PEO-LiTFSI。与其他锂盐相比,LiTFSI 能 够降低 PEO 的结晶度,锂离子解离难度也更低,因此提高了聚合物的离子导电性,同 时具备化学稳定性和低成本的优势。

固态电池人工成本较低,采用锂负极可大幅降低原料成本。由于没有繁琐的电 解质填充环节,固态电池的电池组装的材料和加工成本都较低。采用锂金属负极的固 态电池材料成本 86.5 美元/kWh,略高于硅碳负极传统锂电池,但其加工成本仅 15.5 美元/kWh,总成本为 102.0 美元/kWh,低于传统锂电池,具有较高性价比。

固态电池产业化进程加速。日、美、欧、韩等国家都已先后在固态电池领域展开 研究,日本固态电池技术处于领先地位,丰田是该领域专利巨头。国内企业布局固态 电池已有十年,现有多家固态电池厂商拥有领先技术,如卫蓝新能源、清陶新能源等。宁德时代、国轩高科、孚能科技等动力电池生产企业也纷纷开展固态电池研发,目前 各类企业产品仍以半固态电池为主。

半固态电池率先产业化,固态电池 26 年将迎来量产元年。12 月 17 日,搭载 150kWh 半固态电池的蔚来 ET7 进行续航里程测试,最终行驶 1044 公里,电池电量剩 余 3%,证明了半固态电池的潜力。该半固态电池能量密度为 360Wh/kg,高于宁德时 代麒麟电池(255Wh/kg),预计 24 年 4 月实现量产,向蔚来批量供货。广汽埃安目前 在全固态电池研发取得突破性进展,预计 2026 年实现全固态电池装车搭载,能量密 度将达到 400 Wh/kg。我们认为愈发成熟的半固态和固态电池,有望成为下一代主流 电池技术。

免责声明:本网站内容来自作者投稿或互联网转载,目的在于传递更多信息,不代表本网赞同其观点或证实其内容的真实性。文章内容及配图如有侵权或对文章观点有异议,请联系我们处理。如转载本网站文章,务必保留本网注明的稿件来源,并自行承担法律责任。联系电话:0535-6792766